- Home

- Kennzahlen

- Vorwort

- Vorstand

- Aktie

-

Lagebericht

- Grundlagen des Konzerns

- Wirtschaftsbericht

-

Nichtfinanzielle Konzernerklärung

- Einleitung

- Beschreibung des Geschäftsmodells

- Konzern- und Nachhaltigkeitsstrategie

- Verantwortungsvolle Unternehmensführung

- Compliance

- Stakeholderdialog

- Nachhaltige Versicherungslösungen

- ESG-Kriterien im Asset Management

- Kundenorientierung und -zufriedenheit

- Mitarbeiterentwicklung und -förderung

- Mitarbeiterbindung

- Diversity

-

Chancen- und Risikobericht

-

Risikobericht

- Strategieumsetzung

- Externe Einflussfaktoren

- Risikokapital

- Risikomanagement

- Risikomanagementsystem

- Internes Kontrollsystem

- Risikolandschaft

- Interne Risikobewertung

- Risiken Schaden-Rückversicherung

- Risiken Personen-Rückversicherung

- Marktrisiken

- Forderungsausfallrisiken

- Operationelle Risiken

- Sonstige Risiken

- Chancenbericht

-

Risikobericht

- Unternehmensführung

- Ausblick

- Konzernabschluss

- Aufsichtsrat

- Konzernüberblick

Marktrisiken

Angesichts eines herausfordernden Kapitalmarktumfeldes kommt dem Werterhalt der selbstverwalteten Kapitalanlagen und der Stabilität der Rendite eine hohe Bedeutung zu. Deshalb richtet die Hannover Rück ihr Portefeuille an den Grundsätzen eines ausgewogenen Risiko- / Ertragsverhältnisses und einer breiten Diversifikation aus. Fußend auf einem risikoarmen Kapitalanlagenmix reflektieren die Kapitalanlagen sowohl Währungen als auch Laufzeiten unserer Verbindlichkeiten. Zu den Marktrisiken zählen Aktien-, Zins-, Währungs-, Immobilien-, Spread- und Kreditrisiken. Unser Portefeuille enthält aktuell einen hohen Teil festverzinslicher Wertpapiere, sodass Kredit- und Spreadrisiken den höchsten Anteil am Marktrisiko stellen. Zins- und Währungsrisiken minimieren wir durch eine möglichst hohe Kongruenz der Zahlungen aus festverzinslichen Wertpapieren mit den prognostizierten, zukünftigen Zahlungsverpflichtungen aus unseren Versicherungsverträgen. Marktrisiken ergeben sich aus Kapitalanlagen, die die Hannover Rück selbst verwaltet, und aus Kapitalanlagerisiken der Zedenten, die wir im Rahmen von Versicherungsverträgen übernehmen. Die folgende Tabelle zeigt das Risikokapital zum Sicherheitsniveau 99,5 % für die Marktrisiken aus selbst- und fremdgehaltenen Kapitalanlagen.

| Benötigtes Risikokapital 1 für Marktrisiken | |||||

| in Mio. EUR | 31.12.2017 | 31.12.2016 | |||

|---|---|---|---|---|---|

| Kredit- und Spreadrisiko | 2.403,2 | 2.827,9 | |||

| Zinsrisiko | 1.038,4 | 1.179,1 | |||

| Währungsrisiko | 901,1 | 1.296,5 | |||

| Aktienrisiko 2 | 820,6 | 1.283,5 | |||

| Immobilienrisiko | 549,5 | 526,3 | |||

| Diversifikation | -2.250,6 | -2.887,9 | |||

| Marktrisiko | 3.462,2 | 4.225,4 | |||

| 1 Benötigtes Risikokapital zum Sicherheitsniveau 99,5 %. 2 Inklusive nicht-börsennotierter Aktien (Private Equity) | |||||

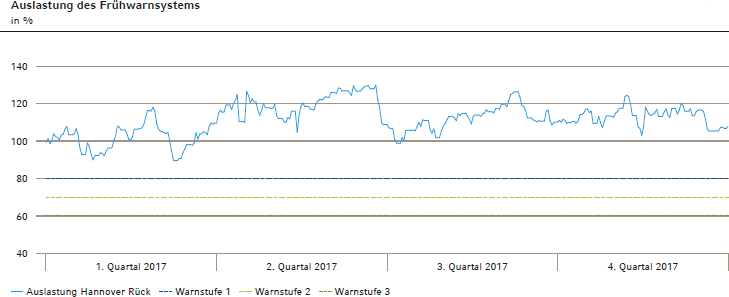

Um den Werterhalt unserer selbstverwalteten Kapitalanlagen sicherzustellen, überwachen wir fortlaufend die Einhaltung eines portefeuilleübergreifenden Frühwarnsystems auf Basis einer klar definierten Ampelsystematik. Dieses System definiert klare Schwellenwerte und Eskalationswege für die seit Jahresbeginn aufgelaufenen Marktwertschwankungen und Realisierungsergebnisse aus den Kapitalanlagen. Diese sind im Einklang mit unserem Risikoappetit eindeutig definiert und führen, wenn eine entsprechende Marktwertentwicklung überschritten wird, zu festgelegten Informations- und Eskalationswegen.

Die Zins- und Spreadmärkte zeigten sich im Laufe des Berichtszeitraumes relativ stabil. Von den zu verzeichnenden Entwicklungen konnte unser Kapitalanlageportefeuille trotz konservativer Ausrichtung leicht profitieren. So konnte, hauptsächlich infolge rückläufiger Risikoaufschläge auf Unternehmensanleihen und der in den langen Laufzeiten rückläufigen US-Dollar-Zinsen, auf Jahressicht ein deutlicher Anstieg der stillen Reserven auf festverzinsliche Wertpapiere verzeichnet werden.

Dabei sind die Eskalationsstufen des Frühwarnsystems zu keinem Zeitpunkt angesprochen worden.

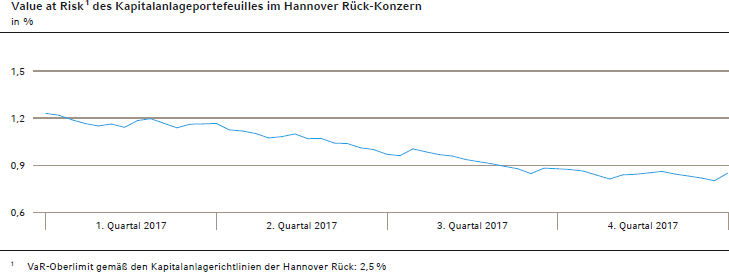

Ein weiteres wichtiges Instrument zur Überwachung und Steuerung der Marktpreisrisiken ist die kurzfristige Verlustwahrscheinlichkeit gemessen als VaR. Die Berechnung des VaR erfolgt auf Basis historischer Daten, z. B. der Volatilität der selbstverwalteten Wertpapierpositionen und der Korrelation dieser Risiken. Im Rahmen dieser Berechnungen wird der Rückgang des Marktwertes unseres Portefeuilles mit einer bestimmten Wahrscheinlichkeit und innerhalb eines bestimmten Zeitraumes simuliert. Der nach diesen Grundsätzen ermittelte VaR der Hannover Rück-Gruppe gibt den Marktwertverlust unseres selbstverwalteten Wertpapierportefeuilles an, der innerhalb von zehn Handelstagen mit einer Wahrscheinlichkeit von 95 % nicht überschritten wird. Zur Berechnung der VaR-Kennzahlen für den Hannover Rück-Konzern wird ein Multifaktor-Modell verwendet. Es basiert auf Zeitreihen ausgewählter repräsentativer Marktparameter (Aktienkurse, Renditekurven, Spreadkurven, Währungskurse, Rohstoffkurse und makroökonomische Variablen). Alle Anlagepositionen werden auf Einzelpositionsebene innerhalb des Multifaktor-Modells abgebildet; verbleibende Residualrisiken (z. B. Marktpreisrisiken, die nicht direkt durch das Multifaktor- Modell erklärt werden) lassen sich durch Rückwärtsrechnung ermitteln und werden in die Gesamtrechnung einbezogen. Das Modell berücksichtigt Zins-, Kredit- und Spreadrisiken, systematische und spezifische Aktienrisiken, Rohstoffrisiken sowie optionsspezifische Risiken. Im Berichtsjahr haben die Volatilitäten insbesondere von festverzinslichen Anlagen in einem weiterhin schwierigen Kapitalmarktumfeld und damit die Marktpreisrisiken im Vergleich zum Vorjahr zugenommen. Durch eine weiterhin breite Risikodiversifizierung und die Ausrichtung unseres Kapitalanlageportefeuilles bewegte sich unser VaR dennoch klar unter der VaR-Limitierung unserer Kapitalanlagerichtlinie. Zum Ende des Berichtszeitraumes betrug er 0,8 % (Vorjahr: 1,2 %).

Um neben den Normalszenarien bei der Ermittlung des VaR auch Extremszenarien abbilden zu können, führen wir Stresstests durch. Hierbei werden die Verlustpotenziale auf Marktwerte und Eigenkapital (vor Steuern) auf Basis bereits eingetretener oder fiktiver Extremereignisse simuliert.

| Szenarien der Zeitwertentwicklung wesentlicher Kapitalanlageklassen | |||||

| in Mio. EUR | Szenario | Bestands- änderung auf Marktwertbasis |

veränderung vor Steuern |

||

|---|---|---|---|---|---|

| Aktien und Privates Beteiligungskapital | Aktienkurse -10 % | -81,4 | -81,4 | ||

| Aktienkurse -20 % | -162,8 | -162,8 | |||

| Aktienkurse +10 % | +81,4 | +81,4 | |||

| Aktienkurse +20 % | +162,8 | +162,8 | |||

| Festverzinsliche Wertpapiere | Renditeanstieg +50 Basispunkte | -848,4 | -765,2 | ||

| Renditeanstieg +100 Basispunkte | -1.652,1 | -1.490,0 | |||

| Renditerückgang -50 Basispunkte | +880,4 | +793,5 | |||

| Renditerückgang -100 Basispunkte | +1.802,9 | +1.624,9 | |||

| Immobilien | Immobilienmarktwerte -10 % | -213,9 | -112,8 | ||

| Immobilienmarktwerte +10 % | +213,9 | +42,2 | |||

Weitere wesentliche Risikosteuerungsmaßnahmen sind neben den diversen Stresstests, die das Verlustpotenzial unter extremen Marktbedingungen abschätzen, Sensitivitäts- und Durationsanalysen und unser Asset Liability Management (ALM). Das interne Kapitalmodell liefert uns die quantitative Unterlegung der Kapitalanlagestrategie sowie verschiedene VaR-Kalkulationen. Zusätzlich sind taktische Durationsbänder installiert, innerhalb derer das Portefeuille opportunistisch entsprechend den Markterwartungen positioniert wird. Es liegt eine unmittelbare Verknüpfung zwischen den Vorgaben für diese Bänder und unserer ermittelten Risikotragfähigkeit vor. Nähere Informationen zu den Risikokonzentrationen unserer Kapitalanlagen lassen sich den Tabellen zur Ratingstruktur der festverzinslichen Wertpapiere sowie zu den Währungen, in denen die Kapitalanlagen gehalten werden, entnehmen. Wir verweisen auf unsere Darstellungen im Kapitel 6.1 „Selbstverwaltete Kapitalanlagen“.

Aktienkursrisiken resultieren aus der Möglichkeit ungünstiger Wertveränderungen von Aktien, Aktienderivaten bzw. Aktienindexderivaten in unserem Bestand. Ihre Relevanz für unsere Kapitalanlagen ist allerdings im Berichtszeitraum deutlich zurückgegangen, da wir zum Ende des dritten Quartals in Reaktion auf die Sturmereignisse in der Karibik und den USA sowie die Erdbeben in Mexiko unseren Bestand an nichtstrategischen börsengelisteten Aktien und Aktienfonds liquidiert haben. Damit haben wir sowohl die günstige Marktlage genutzt als auch unsere allgemeine Risikoposition reduziert und Kapital freigesetzt für potenzielle Reallokationen von Risiken. Unverändert exponiert sind wir im Markt für privates Beteiligungskapital. Hier folgen die Marktwertveränderungen weniger allgemeinen Marktlagen als mehr unternehmensindividuellen Einschätzungen. So bestehen die Risiken vornehmlich im Geschäftsmodell und der Profitabilität und zu einem geringeren Teil in der Zinskomponente der Betrachtung der Kapitalflussprognosen. Wir verweisen auf unsere Darstellungen im Kapitel 6.1 „Selbstverwaltete Kapitalanlagen“.

Der Bestand der festverzinslichen Wertpapiere ist dem Zinsänderungsrisiko ausgesetzt. Sinkende Marktrenditen führen zu Marktwertsteigerungen bzw. steigende Marktrenditen zu Marktwertsenkungen des festverzinslichen Wertpapierportefeuilles. Zusätzlich besteht das Credit-Spread-Risiko. Als Credit Spread wird die Zinsdifferenz zwischen einer risikobehafteten und einer risikolosen Anleihe bei gleicher Laufzeit bezeichnet. Änderungen dieser am Markt beobachtbaren Risikoaufschläge führen analog den Änderungen der reinen Marktrenditen zu Marktwertänderungen der entsprechenden Wertpapiere.

Währungsrisiken bestehen insbesondere dann, wenn ein Währungsungleichgewicht zwischen den versicherungstechnischen Verbindlichkeiten und den Aktiva besteht. Durch eine weitgehende bilanzielle Kongruenz der Währungsverteilung zwischen Aktiv- und Passivseite reduzieren wir dieses Risiko auf Basis der Einzelbilanzen des Konzerns. Daher ist die Quantifizierung des Währungsrisikos nicht im kurzfristigen VaR enthalten. Wir stellen regelmäßig die Verbindlichkeiten pro Währung den bedeckenden Aktiva gegenüber und optimieren die Währungsbedeckung durch Umschichtung der Kapitalanlagen. Dabei berücksichtigen wir Nebenbedingungen wie verschiedene Rechnungslegungsanforderungen. Verbleibende Währungsüberhänge werden systematisch im Rahmen der ökonomischen Modellierung quantifiziert und überwacht. Eine detaillierte Darstellung der Währungsaufteilung unserer Kapitalanlagen erfolgt im Kapitel 6.1 „Selbstverwaltete Kapitalanlagen“.

Immobilienrisiken ergeben sich daraus, dass es zu negativen Wertveränderungen von direkten oder über Fondsanteile gehaltenen Immobilien kommen kann. Diese können durch eine Verschlechterung spezieller Eigenschaften der Immobilie oder einen allgemeinen Marktwertverfall hervorgerufen werden. Die Bedeutung von Immobilienrisiken hat für uns aufgrund unseres kontinuierlichen Engagements in diesem Bereich wieder zugenommen. Wir streuen diese Risiken durch breit diversifizierte Investitionen in hochqualitative Märkte Deutschlands, Europas, der USA und Asiens, denen jeweils ausführliche Objekt-, Manager- und Marktanalysen vorausgehen.

Derivative Finanzinstrumente setzen wir nur in dem Umfang ein, der für die Absicherung von Risiken notwendig ist. Hauptzweck solcher Finanzinstrumente ist die Absicherung gegen mögliche negative Kapitalmarktentwicklungen. Ein Teil unserer Zahlungsströme aus dem Versicherungsgeschäft sowie Währungsrisiken aufgrund nicht effizient herstellbarer Währungskongruenz waren wie im Vorjahr über Devisentermingeschäfte gesichert. Weitere derivative Finanzinstrumente hält die Hannover Rück zur Absicherung von Zinsrisiken aus Darlehen zur Finanzierung von Immobilien. Außerdem hat die Hannover Rück zur Absicherung von Kursänderungsrisiken im Zusammenhang mit den im Rahmen des Share- Award-Plans gewährten Aktienwert-Beteiligungsrechten im Jahr 2014 Sicherungsinstrumente in Form sogenannter Equity Swaps erworben. Diese sollen die Marktwertänderungen der zugesagten Aktienoptionen neutralisieren. Um Kreditrisiken aus der Anwendung der derivativen Geschäfte zu vermeiden, werden die Verträge mit verlässlichen Kontrahenten abgeschlossen und größtenteils täglich besichert. Die verbleibenden Exponierungen werden gemäß den restriktiven Vorgaben aus unseren Anlagerichtlinien kontrolliert. Unsere Kapitalanlagen enthalten Kreditrisiken, die sich aus der Gefahr eines Ausfalles (Zins und / oder Tilgung) oder der Änderung der Bonität (Ratingreduzierung) der Emittenten von Wertpapieren ergeben. Einer ausgesprochen breiten Diversifikation kommt ebenso eine zentrale Bedeutung zu wie einer Bonitätsbeurteilung anhand der in den Kapitalanlagerichtlinien festgelegten Qualitätskriterien. Die Kreditrisiken messen wir zunächst anhand der marktüblichen Kreditrisikokomponenten, insbesondere der Ausfallwahrscheinlichkeit und der möglichen Verlusthöhe, wobei wir etwaige Sicherheiten sowie den Rang der einzelnen Titel entsprechend ihrer jeweiligen Wirkung berücksichtigen.

Im Anschluss bewerten wir die Kreditrisiken zuerst auf Ebene der einzelnen Wertpapiere (Emissionen) und in weiteren Schritten zusammengefasst auf Emittentenebene. Zur Begrenzung des Adressenausfallrisikos definieren wir unterschiedliche Limite auf Emittenten- bzw. Emissionsebene sowie in Form von dezidierten Ratingquoten. Ein umfangreiches Risiko-Reporting sorgt für eine zeitnahe Berichterstattung an die mit der Risikosteuerung betrauten Funktionen.

| Zusammensetzung der festverzinslichen Wertpapiere nach Ratingklassen 1 | ||||||||

| Ratingklassen | Staatsanleihen | Anleihen halbstaatlicher Institutionen 2 | Unternehmensanleihen | Hypothekarisch/dinglich gesicherte Schuldverschreibungen | ||||

|---|---|---|---|---|---|---|---|---|

| in % | in Mio. EUR | in % | in Mio. EUR | in % | in Mio. EUR | in % | in Mio. EUR | |

| AAA | 75,1 | 9.083,6 | 64,9 | 4.452,2 | 1,1 | 128,4 | 62,8 | 2.032,8 |

| AA | 13,6 | 1.644,1 | 23,3 | 1.593,9 | 12,8 | 1.542,5 | 14,3 | 462,1 |

| A | 5,9 | 715,7 | 6,3 | 429,3 | 32,6 | 3.937,7 | 7,2 | 233,7 |

| BBB | 2,6 | 319,0 | 1,4 | 92,7 | 44,3 | 5.370,3 | 10,5 | 340,0 |

| < BBB | 2,8 | 339,0 | 4,1 | 283,2 | 9,2 | 1.116,0 | 5,2 | 169,2 |

| Gesamt | 100,0 | 12.101,4 | 100,0 | 6.851,3 | 100,0 | 12.094,8 | 100,0 | 3.237,7 |

| 1 Über Investmentfonds gehaltene Wertpapiere sind anteilig mit ihren jeweiligen Einzelratings berücksichtigt. 2 Inklusive staatlich garantierter Unternehmensanleihen | ||||||||

Die installierten Mess- und Überwachungsmechanismen stellen eine vorsichtige, breit diversifizierte Anlagestrategie sicher.

Auf Marktwertbasis wurden 3.942,3 Mio. EUR der von uns gehaltenen Unternehmensanleihen von Firmen der Finanzindustrie begeben. Hiervon entfallen 3.189,5 Mio. EUR auf Banken. Der überwiegende Teil dieser Bankanleihen (64,3 %) ist mit einem Rating von „A“ oder besser bewertet. Es befinden sich weder gezeichnete noch begebene Credit Default Swaps in unserem selbstverwalteten Kapitalanlageportefeuille.