Versicherungstechnische Risiken der Schaden-Rückversicherung

Das Risikomanagement der Schaden-Rückversicherung hat verschiedene übergreifende Leitlinien zur effizienten Risikosteuerung definiert. Dazu zählt unter anderem die begrenzte Nutzung von Retrozessionen zur Reduzierung der Volatilität und zum Schutz des Kapitals. Wesentlich ist ferner, dass die Ausschöpfung der vorhandenen Risikokapazitäten stets auf Basis der Vorgaben des Risikomanagements der Hannover Rück-Gruppe erfolgt, und die Risikoübernahme systematisch über die vorhandenen zentralen und dezentralen Zeichnungsrichtlinien gesteuert wird. Unser konservatives Reservierungsniveau ist eine für das Risikomanagement bestimmende Kenngröße. Wir unterscheiden grundsätzlich zwischen Risiken, die aus dem Geschäftsbetrieb der Vorjahre resultieren (Reserverisiko), und solchen, die sich aus dem Geschäftsbetrieb des aktuellen Jahres bzw. zukünftiger Jahre ergeben (Preis- /Prämienrisiko). Hierbei spielt das Katastrophenrisiko eine entscheidende Rolle.

Die Diversifikation innerhalb des Geschäftsfelds Schaden- Rückversicherung wird durch die Umlage der Kapitalkosten in Abhängigkeit vom Diversifikationsbeitrag aktiv gesteuert. Ein hoher Diversifikationseffekt entsteht durch Zeichnung von Geschäft in unterschiedlichen Sparten und unterschiedlichen Regionen mit unterschiedlichen Geschäftspartnern. Zusätzlich verstärkt die aktive Begrenzung von Einzelrisiken wie Naturkatastrophen den Diversifikationseffekt. Das Risikokapital zum Sicherheitsniveau 99,5 % für die versicherungstechnischen Risiken der Schaden-Rückversicherung stellt sich wie folgt dar:

| Benötigtes Risikokapital1 für versicherungstechnische Risiken Schaden-Rückversicherung | |||

| in Mio. EUR | 30.9.2015 | 31.12.2014 | |

|---|---|---|---|

| Prämienrisiko (inkl. Katastrophenrisiko) | 2.237,4 | 2.079,4 | |

| Reserverisiko | 2.292,5 | 1.907,0 | |

| Diversifikation | -1.121,0 | -885,3 | |

| Versicherungstechnisches Risiko Schaden-Rückversicherung | 3.408,9 | 3.101,1 | |

| 1 Benötigtes Risikokapital zum Sicherheitsniveau 99,5 %. | |||

Der größte Anteil am benötigten Risikokapital für das Prämienrisiko (inkl. Katastrophenrisiko) entfällt auf Risiken aus Naturkatastrophen. Die folgende Tabelle zeigt das benötigte Risikokapital für unsere vier größten Naturgefahrenszenarien:

| Benötigtes Risikokapital1 der vier größten Naturgefahrenszenarien | |||

| in Mio. EUR | 2015 | ||

|---|---|---|---|

| USA/Karibik Hurrikan | 1.338,0 | ||

| USA Westküste Erdbeben | 1.103,9 | ||

| Europa Wintersturm | 828,6 | ||

| Japan Erdbeben | 780,0 | ||

| 1 Benötigtes Risikokapital zum Sicherheitsniveau 99,5 % auf Jahresgesamtschadenbasis. | |||

Das Reserverisiko, d. h. die Gefahr der Unterreservierung von Schäden und die sich daraus ergebende Belastung des versicherungstechnischen Ergebnisses, hat oberste Priorität in unserem Risikomanagement. Ein konservatives Reservierungsniveau ist für uns außerordentlich wichtig. Wir haben daher ein traditionell hohes Konfidenzniveau (> 50 %). Um dem Risiko der Unterreservierung entgegenzuwirken, ermitteln wir unsere Schadenreserven auf Basis eigener versicherungsmathematischer Einschätzungen und bilden ggf. Zusatzreserven zu den von unseren Zedenten aufgegebenen Reserven sowie die Segmentreserve für Schäden, die bereits eingetreten, uns aber noch nicht bekannt geworden sind. Wesentlichen Einfluss auf die Segmentreserve haben die Haftpflichtschäden. Die Segmentreserve wird differenziert nach Risikoklassen und Regionen errechnet. Die Segmentreserve der Hannover Rück-Gruppe betrug im Berichtsjahr 6.948,1 Mio. EUR.

Ein weiteres Instrument der Überwachung sind die von uns genutzten statistischen Abwicklungsdreiecke. Sie zeigen, wie sich die Rückstellung im Zeitablauf durch die geleisteten Zahlungen und die Neuberechnung der zu bildenden Rückstellung zum jeweiligen Bilanzstichtag verändert hat. Deren Angemessenheit wird aktuariell überwacht.

Eine Qualitätssicherung unserer eigenen aktuariellen Berechnungen zur Angemessenheit der Reservehöhe erfolgt jährlich zusätzlich durch externe Aktuars- und Wirtschaftsprüfungsgesellschaften. Für weitere Aussagen im Hinblick auf das Reserverisiko verweisen wir auf unsere Darstellungen im Kapitel 6.7 „Versicherungstechnische Rückstellungen“.

Im Bereich der Asbest- und Umweltschäden sind verlässliche Einschätzungen zukünftiger Schadenzahlungen schwer zu bestimmen. Die Angemessenheit dieser Reserven kann mithilfe der sogenannten Survival Ratio abgeschätzt werden. Diese Kennzahl drückt aus, wie viele Jahre die Reserven ausreichen würden, wenn die durchschnittliche Höhe der Schadenzahlungen der letzten drei Jahre fortdauern würde.

| Survival Ratio in Jahren und Rückstellungen für Asbest- und Umweltschäden | ||||||

| in Mio. EUR | 2015 | 2014 | ||||

|---|---|---|---|---|---|---|

stellungen | Spätscha- denrück- stellungen | Survival Ratio in Jahren | stellungen | Spätscha- denrück- stellungen | Survival Ratio in Jahren | |

| Asbest- und Umweltschäden | 36,0 | 203,3 | 26,9 | 33,8 | 189,3 | 28,2 |

Zur partiellen Absicherung von Inflationsrisiken hat die Hannover Rück inflationsabhängige Wertpapiere im Bestand, die Teile der Schadenreserven gegen Inflationsrisiken schützen. Ein Inflationsrisiko besteht insbesondere darin, dass sich die Verpflichtungen (z. B. Schadenreserven) inflationsbedingt anders entwickeln könnten, als bei der Reservebildung unterstellt. Anfänglich wurde dieser Inflationsschutz mittels Inflation Swaps sichergestellt. Diese wurden erstmalig im Jahr 2010 erworben. Eine Aufstockung erfolgte 2011. Seit 2012 stellen wir vermehrt Teile des Inflationsschutzes für unsere Schadenreserven auch durch den Kauf von Anleihen sicher, deren Coupon- und Rückzahlungen inflationsabhängig sind. Im Laufe des Berichtszeitraums erfolgte die Umstellung des Inflationsschutzes auf alleinige Verwendung dieser Anleihen.

Zur Einschätzung der für uns wesentlichen Katastrophenrisiken aus Naturgefahren (insbesondere Erdbeben, Stürme und Fluten) werden lizenzierte wissenschaftliche Simulationsmodelle eingesetzt, die wir auf Basis der Erfahrung unserer Fachbereiche ergänzen. Ferner ermitteln wir das Risiko für unser Portefeuille durch verschiedene Szenarien in Form von Wahrscheinlichkeitsverteilungen. Die Überwachung der Risiken, die aus Naturgefahren resultieren, wird durch realistische Extremschadenszenarien vervollständigt.

| Stresstests für Naturkatastrophen nach Retrozessionen | ||

| Jahreshöchstschaden, in Mio. EUR | 2015 | 2014 |

|---|---|---|

| Auswirkung auf den prognostizierten Gewinn | ||

| Sturm Europa | ||

| 100-Jahres-Schaden | -123,5 | -251,0 |

| 250-Jahres-Schaden | -281,2 | -440,0 |

| Sturm USA | ||

| 100-Jahres-Schaden | -733,7 | -541,7 |

| 250-Jahres-Schaden | 1.031,7 | -778,1 |

| Sturm Japan | ||

| 100-Jahres-Schaden | -153,6 | -172,2 |

| 250-Jahres-Schaden | -199,4 | -250,1 |

| Erdbeben Japan | ||

| 100-Jahres-Schaden | -200,6 | -254,3 |

| 250-Jahres-Schaden | -477,8 | -520,8 |

| Erdbeben Kalifornien | ||

| 100-Jahres-Schaden | -349,6 | -303,5 |

| 250-Jahres-Schaden | -746,1 | -503,1 |

| Erdbeben Australien | ||

| 100-Jahres-Schaden | -136,8 | -172,7 |

| 250-Jahres-Schaden | -378,8 | -449,7 |

Im Rahmen dieses Prozesses bestimmt der Vorstand auf Basis der Risikostrategie einmal im Jahr die Risikobereitschaft für Naturgefahren. Dazu legt er den Teil des ökonomischen Kapitals fest, der zur Abdeckung der Risiken aus Naturgefahren bereitsteht. Dies ist eine wesentliche Grundlage für unser Zeichnungsverhalten in diesem Segment. Wir berücksichtigen im Rahmen unseres ganzheitlichen und geschäftsfeldübergreifenden Risikomanagements eine Vielzahl von Szenarien und Extremszenarien, ermitteln deren Auswirkung auf die Bestands- und Erfolgsgrößen, beurteilen sie im Vergleich zu den geplanten Werten und zeigen Handlungsalternativen auf.

Zur Risikolimitierung bestimmen wir zusätzlich Maximalbeträge für verschiedene Extremschadenszenarien und Wiederkehrperioden, wobei wir Profitabilitätskriterien berücksichtigen. Das Risikomanagement stellt sicher, dass diese Maximalbeträge eingehalten werden. Der Vorstand, der Risikoausschuss und das für die Steuerung verantwortliche Gremium der Schaden-Rückversicherung werden regelmäßig über den Auslastungsgrad informiert. Das Limit und der Schwellenwert für den 200-Jahres-Gesamtschaden sowie dessen Auslastung stellen sich wie folgt dar:

| Limit und Schwellenwert für den 200-Jahres-Gesamtschaden sowie dessen Auslastung | |||

| in Mio. EUR | Limit 2015 | Schwellenwert 2015 | Ist-Wert (Juli 2015) |

|---|---|---|---|

| Alle Naturkatastrophenrisiken1 | |||

| 200-Jahres-Gesamtschaden | 1.778 | 1.600 | 1.481 |

| 1 Verlust bezogen auf das versicherungstechnische Ergebnis | |||

Die Netto-Großschadenbelastung betrug im Geschäftsjahr 572,9 Mio. EUR (425,7 Mio. EUR). Im Geschäftsjahr hatten wir folgende Großschäden zu verzeichnen:

| Großschäden1 2015 | |||

| in Mio. EUR | Datum | brutto | netto |

|---|---|---|---|

| 4 Transportschäden | 146,7 | 83,8 | |

| Explosionen im Hafen von Tianjin, China | 129,2 | 111,1 | |

| 7 Sachschäden | 105,7 | 105,7 | |

| 5 Luftfahrtschäden | 71,3 | 51,3 | |

| Flut, Großbritannien | 5. – 26. Dezember 2015 | 37,9 | 28,3 |

| Sturm „Etau“, Japan | 7. – 9. September 2015 | 27,3 | 27,3 |

| Sturm „Niklas“, Deutschland, Schweiz, Österreich | 31. März – 1. April 2015 | 26,7 | 21,0 |

| Sturm, Australien | 19. – 25. April 2015 | 26,7 | 17,0 |

| Erdbeben, Chile | 16. September 2015 | 25,5 | 25,5 |

| 1 Kreditschaden | 20,0 | 20,0 | |

| Flut, Indien | 16. November – 4. Dezember 2015 | 18,8 | 18,8 |

| Wintersturm, USA | 1. – 22. Februar 2015 | 18,6 | 12,8 |

| Taifun „Mujigae“, Taiwan, Korea, China | 2. – 3. Oktober 2015 | 14,1 | 14,1 |

| Sturm „Erika“, Karibik | 25. – 31. August 2015 | 12,7 | 12,7 |

| Waldbrände, USA | 12. September 2015 | 12,4 | 9,3 |

| Unwetter / Flut, USA | 24. Mai – 14. Juni 2015 | 10,8 | 7,3 |

| Sturm, Nordeuropa | 8. – 11. Januar 2015 | 10,0 | 6,9 |

| Gesamt | 714,4 | 572,9 | |

| 1 Naturkatastrophen sowie sonstige Großschäden über 10 Mio. EUR brutto | |||

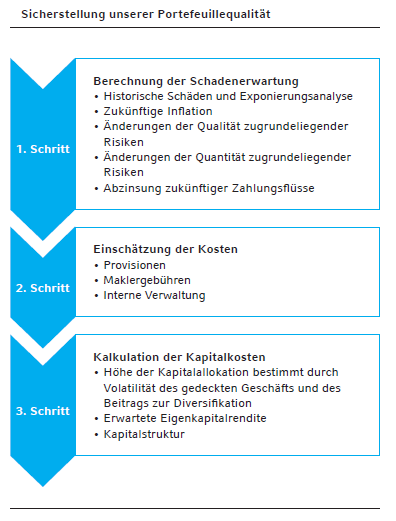

Das Preis- / Prämienrisiko besteht in der Möglichkeit einer zufälligen Schadenrealisation, die von dem Schadenerwartungswert abweicht, der der Prämienkalkulation zugrunde gelegt wurde. Regelmäßige und unabhängige Überprüfungen der bei der Vertragsquotierung genutzten Modelle sowie zentrale und dezentrale Zeichnungsrichtlinien sind wichtige Steuerungselemente. Um die Qualität unserer Portefeuilles sicherzustellen, haben wir einen mehrstufigen Quotierungsprozess etabliert:

Ferner erstellen die Marktbereiche der Hannover Rück regelmäßig Berichte über den Verlauf der jeweiligen Vertragserneuerungen. Dabei berichten sie unter anderem über wesentliche Konditionsveränderungen, Risiken (z. B. unauskömmliche Prämien) und auch über sich ergebende Marktchancen sowie die zur Zielerfüllung verfolgte Strategie. Die kombinierte Schaden- /Kostenquote in der Schaden-Rückversicherung stellt sich im Jahr 2015 und den Vorjahren wie folgt dar:

| Entwicklung der kombinierten Schaden-/Kosten- und Großschadenquote | ||||||||||

| in % | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 |

|---|---|---|---|---|---|---|---|---|---|---|

| Schaden-/Kostenquote der Schaden-Rückversicherung | 94,4 | 94,7 | 94,9 | 95,8 | 104,3 | 98,2 | 96,6 | 95,4 | 99,7 | 100,8 |

| davon Großschäden1 | 7,1 | 6,1 | 8,4 | 7,0 | 16,5 | 12,3 | 4,6 | 10,7 | 6,3 | 2,3 |

| 1 Nettoanteil des Hannover Rück-Konzerns für Naturkatastrophen sowie sonstige Großschäden über 10 Mio. EUR brutto in Prozent der verdienten Nettoprämie (bis 31. Dezember 2011: über 5 Mio. EUR brutto) | ||||||||||

Für weitere Aussagen im Hinblick auf die Abwicklung der Schadenrückstellungen verweisen wir auf unsere Darstellungen im Kapitel „Abwicklung der Nettoschadenrückstellung des Segments Schaden-Rückversicherung“.

Zusätzliche Informationen

Themenverwandte Links innerhalb des Berichts: